「夜職がお金を借りるのは無理?」「水商売は審査に不利?」

キャバ嬢、ホステス、ホストなど、"夜職"とか"水商売"などと呼ばれる仕事に就いている人達の中には、金融機関でお金を借りることに不安を抱いている人が少なくありません。

確かに、一昔前までは、「水商売の人には金融機関はお金を貸したがらない」などとまことしやかに言われていたものですが、果たして現在もそういった傾向はあるのでしょうか?

夜職でもお金を借りることはできる。職種は関係ない。

結論からいうと、「夜職だからお金を借りられない」ということはありません。ちなみに、夜職とは以下のような仕事のことを指します。

《夜職例》

クラブ、ショークラブ、ラウンジ、ニュークラブ、キャバクラ、スナック、ガールズバー、風俗、ホストクラブ、バー、パブ・・・etc

上記以外でも、夜ではなく日中に営業している朝キャバ・昼キャバなんかも夜職の範疇にはいります。

後々解説しますが、消費者金融大手であれば夜職でもお金を借りることが可能であり、なおかつ一番おすすめです。

- 金利3.0%~18.0%

- 独立系大手なので、銀行系列グループではないという点で選ぶ人も多い。

- スマホで手続き可能で初めての人は最大30日間無利息となる。

- 貸付限度額は最大で800万円。

- 50万円以下の申し込みなら収入証明書の提出不要。

- 借入利率4.5%~17.8%

- 最大手の一角でSMBCコンシューマーファイナンスが運営。三井住友銀行と同グループ。

- 申込手続きはスマホで完結可能で初めての人は30日間無利息になる。

- 限度額は最大で500万円。

⇒プロミス公式サイト

お金を借りるために大事なのは家計状況。夜職かどうかではない。

お金を借りる際の審査で重視されるのは、収入と支出のバランスです。

早い話、お金を融資する金融機関側の本音は、「毎月の返済が問題なくできるようならお金を貸すよ」という大変シンプルなものです。住宅ローンだろうが消費者金融だろうが銀行カードローンだろうが、お金を借りたいという人の家計状況に問題がなければ審査は問題なく通ります。

逆に、収入や支出の状況に問題があれば、金融機関からお金を借りるのは難しくなります。返済するだけの余力があるかどうかが重要です。

金融ブラックだと問答無用で審査落ち

審査に通るには家計状況がポイントだといいましたが、金融ブラックに該当する人の場合はまず審査には通りません。

お金を借りる際に"ブラック"というと2つの意味があります。

夜職だからということではなく、一般の企業に勤めているような人でも、以下の条件に当てはまるとブラック扱いとなり審査に通りません。

一つは金融ブラック。

過去5年~7年以内にクレジットカードの支払いやローンの支払いを滞納している人が該当します。

もう一つが申し込みブラック。

後述しますが、一度にあちこちに申し込みをした場合に審査で不利な扱いを受ける場合があります。

夜職に限らず銀行カードローンは審査のハードルが上がっている

以前はお金を借りやすかった銀行カードローン

ちなみに、お金を借りるといえば、銀行カードローンも消費者金融並みに積極融資をしていた時代がありました。

銀行の取り扱いカードローンとは、例えば以下のような商品を指します。

- 三菱UFJ銀行カードローン(バンクイック)

- 三井住友銀行カードローン

- みずほ銀行カードローン

- 楽天銀行カードローン(スーパーローン)

・・・etc

当時の銀行カードローンは審査も消費者金融に外注していたので、消費者金融に通る属性の方であれば銀行カードローンでも問題なく審査に通っていました。

消費者金融よりも低金利で、審査がスムーズに進んだ場合は最短で即日融資にも対応可能だったため、大変人気があったものです。

しかし、銀行カードローンに対して貸し過ぎ批判が巻き起こったため、銀行カードローンはここ数年で審査の難易度を上げてきています。即日融資も不可能となりました。

つまり、利便性という点では消費者金融に大きく劣る状況になっています。

夜職がまず申し込むなら消費者金融の方が得策と言われる理由

銀行カードローンは、申し込んでも審査のハードルが高く、日数がかかるうえに審査落ちする可能性が少なからずあります。

消費者心理としては

「お金を借りるなら消費者金融よりも銀行カードローン」

となりがちですが、このような状況では銀行カードローンに申し込むのは得策ではありません。

個人向けローンの場合、融資審査へ申し込むと、その情報はほぼリアルタイムで他の金融機関に共有されてしまうからです。

仮に銀行カードローンに申し込んで審査落ちしてしまうと、その情報も当然信用情報機関に登録されることになり、それはネガティブ要素となってその後の他社の審査に悪影響を与える可能性があります。

また、"ヘタな鉄砲、数打ちゃ当たる"方式で一度に複数の申し込みを行うと、それだけで"申し込みブラック"扱いとなり、消費者金融などの審査にも大変不利となります。

申し込みブラックになると審査落ちの連鎖を引き起こす可能性があるため、審査落ちする可能性が高めの銀行カードローンに「とりあえず申し込んでみる」といった対応はおすすめではありません。

最初から審査通過率の高い消費者金融一択で申し込むべきです。

夜職者がお金を借りる際の課題と解決策

職業によって審査の結果が左右されることはありませんが、一般的には、キャバ嬢や風俗嬢、ホストなどのいわゆる夜職(ナイトワーカー/水商売)などで仕事をしている人たちはローン審査に通りづらいと言われています。

夜職者がお金を借りにくいといわれる理由

なぜ夜職者がお金を借りにくいと思われているかというと、一般的な金融機関は借入希望者に対して安定した職業と収入を求めるためです。

夜職はその点で以下のような懸念材料があります。

- 夜の店は入れ替わりが激しく、事業そのものが不安定

- 正規雇用でない人が多い

- 時給だったり歩合給で収入面での安定性に欠ける

- 一般的に夜職業界は離職率が高い

夜の店は事業そのものが不安定

夜のお店を筆頭に、いわゆる水商売と言われる業種は人気商売の側面が強く、顧客の入れ替わりが激しいことで有名です。

今は繁盛していても、移り気な顧客は新しいもの好きであり、新たな店が登場すればそちらにすぐに流れてしまいます。

一般的な飲食店でも5年以上店を持たせるには相当な努力と運が必要で、お酒と接客サービスだけで勝負する夜のお店はさらに高いハードルを越え続けていかなくてはなりません。

そのため、目先の1年2年ならともかく、中長期にわたる融資の場合は厳しい目を向けられることも少なくありません。特に銀行などの金融機関はお金を貸すことには大変シビアです。

安定を求める銀行などの金融機関は上記のような点に懸念を抱くため、もし、利用申し込みをしてきた人のファイナンス属性が芳しくない場合は、融資審査が厳しいものになってしまいます。

特に資金使途が家や車の購入など、返済期間が長期間にわたる場合にはその傾向が顕著です。

夜職は正規雇用でない人が多い

夜職では、雇用形態も正規雇用ではないケースが一般的です。

正規雇用とは期間の定めがなく、フルタイムで働く雇用形態のことを指します。正社員といった方がわかりやすいですね。

ホステスやホストが無期限かつフルタイムで働く水商売というパターンもありますが、業態の特徴から言っても非正規雇用の方が多いようです。

スナックやクラブでは派遣ホステスを利用しているところも珍しくなく、この場合、ホステスはフリーランス(個人事業主)というポジションになります。

このように、夜職で働く人の場合は正社員という安定的な立場で働いている人が少ないため、お金を借りる審査も厳しいのでは、と思われているわけです。

夜職は離職率が高い

夜職の場合は離職率も高めです。

実際、スナックやクラブなどで、1つのお店に何十年も勤め続けているホステスさんはかなり珍しい存在です。

通常は何年か単位で店を変わるパターンが多いようですし、お酒の飲みすぎやストレスで体調を崩し、お店ではなく業界そのものから去る人も少なくありません。

いずれにしても、お金を融資する金融機関は"安定した就業状況"を求めるため、離職率が高い夜職は評価が割り引かれる可能性はあります。

夜職が理由でローン審査が通らないのはこんな場合

上述のとおり、夜職だと、返済期間が長期にわたるローンは審査が厳しくなります。

住宅ローンや車の購入時に利用されるオートローンなどのほか、教育ローンや融資額100万円以上の高額フリーローンも難しいでしょう。

これらのローンでは返済期間が短くて数年、長いと20年、30年もの長期間になります。その間に店をやめるかもしれないし、店がなくなるかもしれない。

本人は自信満々でも、歩合給だったりしたら稼ぎがいつ急降下するかもわかりません。

つまり、長いおつきあいになればなるほど金融機関側のリスクが増すので、夜職の長期ローン利用は難しいといわれています。

そのような場合は、頭金をしっかりと貯めるなどの対処法が必要で、中長期にわたる準備をしてローン審査に臨む必要があります。

18歳、19歳の夜職の人はお金を借りれる?

18歳や19歳といった20歳未満で夜職に就いている人の場合について解説します。

お金を借りるのは18歳、19歳でも法的に可能だが・・・

既述のとおり、お金を借りるのに夜職かどうかは関係ありません。

また、年齢も、2022年に成人年齢が引き下げられたことで、18歳でも法的には本人の意思のみでお金を借りることが可能になっています。

ただ、実際は18歳、19歳の人がお金を借りるのは難しい状況です。

なぜなら、銀行カードローンはもちろん、多くの消費者金融は貸し付け対象を20歳以上としており、18歳、19歳の方はお金を借りることができません。アコムもアイフルもレイクも、貸し付け対象は20歳以上です。

しかし。

一社だけ貸し付け対象年齢を18歳~74歳としているところがあります。

18歳でもお金を借りれる消費者金融はココ!

18歳、19歳でもお金を借りれるかもしれない消費者金融、それはプロミスです。

多くの消費者金融が貸し付け対象を20歳とする中、プロミスのみ、貸し付け対象を18歳以上としています。

詳細はこちら

ちなみに、大手消費者金融の貸し付け対象下限年齢は以下の通りです。

《大手消費者金融利用可能下限年齢》

- 〇プロミス 18歳~

- ×アコム 20歳~

- ×アイフル 20歳~

- ×SMBCモビット 20歳~

- ×レイク 20歳~

《注意事項》

18歳、19歳の方がプロミスでお金を借りるには収入証明書の提出が必須となります。また、18歳であっても高校生(定時制および高等専門学校含む)は利用不可です。

夜職が消費者金融の審査に通りやすくなる方法

消費者金融の審査は、職業や収入などの基礎的な情報を元に、個人信用情報などの記録も考慮して総合的に判断します。

最も重要なのが返済余力で、月当たりの収入に対して支出がどの程度あるのか、借金を返済するだけの余力があるのかといったことを見られます。

一時的に収入を増やすのが一番手っ取り早い

借入希望者があちこちから借り入れをしていて家計が支出オーバーの状態だったとすると、いくら借りやすい消費者金融であっても新規の借り入れは難しくなります。

ではそのような場合にはどうすればよいのか。

収入を増やす実績を作っておくと審査が有利になります。

夜職で正規雇用ではないのであれば、稼ぎ口はいくつあっても問題ないはずです。副業禁止規定に縛られる会社員とはその点で違います。

しかも、今は不定期で日雇いしてくれる働き口がたくさんあります。

スキマバイトで簡単に収入を増やせる時代

最近はスキマバイトとかスポットワークと言って、スマホアプリを使って「日雇いバイト」を簡単に見つけられる環境が整っています。タイミーが有名ですね。

履歴書も面接も不要で空いた時間に働いてお金を稼ぐことができるので、思い立ったらすぐに副業を始めることが可能です。極端な話、アプリをダウンロードして数時間後にはどこかでバイトをすることも不可能ではありません。特に都会では翌日の仕事を探すくらいなら朝飯前です。

しかも単発前提のバイトなのでその後のシフトがどうのといったわずらわしさもありません。一度働いてみて嫌ならその職場の募集にはもう応募しなければよいのです。

こうしたスキマバイトを活用して収入を増やせば、返済能力をアピールすることにもなるので、審査に通る可能性は一気に高まるでしょう。

もちろん、アルバイトで収入を増やして、借入不要の状態になるのが一番ですが、収支がギリギリの人の場合、一時的に収支状況が改善してもまたすぐに悪化してしまう可能性も少なくありません。

そういうケースに備えるためには、バイトなり副業なりを活用して短期集中で収入を増やし、その実績をもって消費者金融で借入枠をもらっておくというのがベストの選択肢になります。

消費者金融は契約したからといって手数料がかかるわけではありませんし、必ずお金を借りなければならないわけでもありません。

5万でも10万でも借入枠を確保しておいて、将来、家計が困窮した際の備えにしておけばよいのです。収支状況が改善して継続的に貯蓄もできそうであれば、その時に解約すればよいのです。

以上、夜職者がお金を借りる際の課題と解決策についての解説でした。上述のとおり、夜職者で多少家計が厳しい人でも、収入を少し増やしておいて借り入れ申し込みをすれば、審査に通る可能性は十分あります。借入先は比較的借りやすい消費者金融の利用を検討してみてください。

ただし、借り入れ額の設定や返済計画、申告内容の正確性などには注意が必要です。虚偽情報を元に申請してしまうとそれが理由で融資が取り消されたり、最悪の場合は一括返済を求められる可能性もあるため、注意が必要です。

夜職者は在籍確認がネック?今はそんなことはありません

夜職がお金を借りる際の在籍確認について解説します。

かつては在籍確認できずに審査落ちするケースも

消費者金融に問い合わせると、夜職者だから融資できませんという返答をするところはありません。どこも異口同音に「審査の上、融資の可否を判断します」といったような返答をしてきます。

しかし、何年か前までは、"審査ができない"という理由で融資を断られるケースがありました。具体的には在籍確認ができないケースです。

在籍確認とは、融資の申し込み時に記載した勤務先に本当に勤務しているのかを確認する手続きです(詳しくはこちらのページで解説しています⇒カードローンの在籍確認)。

夜職の場合、勤務開始が夜中になることがあるため、審査担当者が在籍確認する昼の時間帯はまだ店に誰もいないといったことがよくあります。

そのような場合は在籍確認不可ということで審査がストップしてしまい、その状態が長く続けば審査自体が打ち切られることになってしまうのです。特に土曜日や日曜日をまたぐ場合は要注意で、申し込む曜日によって審査の流れが大きく変わるのが当たり前でした。

大手消費者金融は電話での在籍確認を実施しない方向

かつては必ず実施されていた在籍確認ですが、今は事情が変わってきています。特に、アコム、アイフル、プロミスといった消費者金融大手は、原則、電話による在籍確認をやめるという方向性で足並みをそろえています。

「勤務先に在籍確認の電話がかかってきますか?」

原則、実施しません。もし実施が必要となる場合でも、お客さまの同意を得ずに実施することはありませんので、ご安心ください。

アコム公式より

プロミスでは、原則、電話での在籍確認は行っていません。審査の結果により電話での確認が必要となる場合もありますが、お客様の同意を得ずに実施することはございませんので、ご安心ください。

プロミス公式より

アイフルでは、原則としてお勤め先に電話をかけません。「審査を進めるうえで必要」とアイフルが判断した場合は、電話をかける可能性がありますが、お客様の同意がない限り実施しませんのでごあんしんください。

アイフル公式より

人員の少ない中小規模の消費者金融の場合はまだ普通に電話を使った在籍確認をしているところもあるので、勤務時間が特殊な場合は"在籍確認ができない=審査を進められない"という理由で融資を見送られることもあり得ますが、大手を利用している限りは心配無用です。

大手消費者金融が在籍確認をするケース

では、大手なら絶対に在籍確認がないかというとそうでもありません。審査の過程で担当者が勤務実態の確認の必要性を感じた場合は在籍確認の手続きを取られるケースもあります。

ただ、その場合でも、在籍確認は大きなハードルではありません。なぜなら、人員豊富な大手の消費者金融であれば、21時以降であっても在籍確認に対応してもらえますし、それが難しいなら電話以外の方法で対応してもらえるからです。

【21時以降の在籍確認に対応可能な消費者金融】

プロミス、アコム、アイフル、SMBCモビット、レイク

上記の大手5社はいずれも「21時以降の在籍確認に対応可能」と明言しています。場合によっては、電話以外の方法・・・例えば直近給与明細書の提出などの代替手段で在籍確認を行うところもあります。

ただ、在籍確認をするとなった場合、お店に電話がかかってくるわけですから、源氏名だけで仕事をしているような場合は要注意です。事前に勤務先に本名を知らせておいて、在籍確認に備えておくべきでしょう。

参考

プロミスは本名ではなく源氏名を使っての在籍確認にも対応しています。店のキャストに本名を明かしたくない人はプロミスがおすすめですね。申し込み入力後すぐにフリーコールに電話してその旨をお願いしましょう。

ちなみに、銀行カードローンの場合、在籍確認対応が21時までとなっていれば21時までしか対応してもらえないケースが珍しくありません。大手消費者金融のように21時以降もなんとか対応してくれたり、電話以外の代替手段を用意してくれたりといった融通は効かないと思ったほうが良いです。

このような点から考えると、夜職の人がお金を借りる場合は大手消費者金融が断然おすすめです。

夜職がお金を借りる場合はむしろ収入証明書がネックかも

夜職の人がお金を借りる場合、在籍確認よりも収入証明書の提出の方がネックになるかもしれません。

収入証明書とはいくら収入があるかを確認する書類で、以下のようなものがあります。

源泉徴収票、給与明細書、確定申告書、支払調書、青色申告決算書、収支内訳書、納税通知書、納税証明書、所得証明書、年金証書、年金通知書

きちんと保管してあれば問題ありませんが、源泉徴収票や給与明細書などは適当に扱って捨ててしまったというケースが多くあります。

再発行はしてくれない書類もありますから注意しましょう。

また、どうしても見当たらない場合は、市区町村役場に納税証明書を発行してもらうという手があります。いくら納税したかを証明する書類ですから消費者金融に確認して取り寄せるとよいでしょう。最近ではマイナンバーカードを使ってコンビニでも発行できるようです。

納税証明書もない(納税してない)という人は、2~3か月申し込むのを待って、その間に給与明細書や支払明細書などをためて申し込むことになります。

中小の消費者金融は審査に通りやすいのか?

消費者金融は何も大手ばかりではありません。中小零細の消費者金融も数多く存在するので、水商売をしている人の中には「大手よりも中小の方が審査に通りやすいのではないか」と考える人が一定数いらっしゃいます。

結論を言うと、「可能性はあるが申し込むのは後回しにするのが良い」ということになります。

(中小消費者金融に対する考え方)

- 中小と大手とでは審査基準が違う場合もあるので試す価値はある

- しかし中小零細の中には闇金業者がいる場合がある

- 大手も中小も一度にたくさん申し込むと”申し込みブラック"になるリスクがある

- とりあえず大手から申し込んでダメなら中小というパターンが良い

中小の消費者金融の場合は審査も大手とは違う独自基準を設けているところが少なくありません。大手と同じ信用情報機関を使い、大手と同じ審査基準で融資していたのでは中小の消費者金融が獲得できる顧客はほぼいないということになってしまいます。なぜなら、どの顧客も最初は大手から申し込み、ダメだったら中小へと流れていくのが常だからです。そういう状況下では、大手がNGを出した顧客の中から融資可能な顧客を発掘するのが中小零細の生きる道ともいえます。

しかし、中小零細の消費者金融の中には反社とつながる闇金があるのも事実で、そうした業者につかまってしまうと容易には抜け出せない借金地獄が待っています。

そうならないためにも、まずは安心して利用できるアコムやアイフルなどの大手消費者金融から申し込み、大手がダメだった場合に中小にあたってみるというのが常道です。さすがに大手のような20分とか30分での融資は難しいでしょうが、審査に通る可能性はあります。

ちなみに、それなら大手も中小も一気に申し込んで、、、と考えがちですが、これは絶対にやってはいけません。一度にあちこちに申し込みをすると、その情報を共有している消費者金融各社は「この人はあちこちに一度に申し込んでいるから貸すのはやめておこう」という方向に動く場合がよくあるからです。こうなるとどこに申し込もうが、何社申し込もうが審査は通らなくなります。この状態を"申し込みブラック"といいます。

とにかく、大手のめぼしいところを1社ずつ、それがだめなら中小へというように順番に申し込みをすることが大切です。

そして、申し込む前には貸金業者としての登録年数を確認したり、ネットで口コミを調べたりして闇金の可能性が限りなくゼロに近いところに申し込むようにしましょう。

カードローン申し込み時の留意事項

夜職はWEB完結の申し込みがおすすめ

勤務時間が深夜に及ぶ夜職の場合、店頭で申し込みをするには少し早起きするか寝る時間をずらす必要があります。

多少のことなら問題ないという方も多いですが、例えば勤務先の正式名称や住所、雇用形態や勤務年数など、申し込みに必要な情報についてお店に確認したい場合などは、お店の人にすぐ相談できる時間帯に申し込んだ方がスムーズに手続きができます。

もし、ここで「面倒くさいし適当でいいや」といい加減なことを書いて申し込むと、審査に落ちる可能性が格段に高まります。

しかも、あらゆるローンは審査落ちしたらその情報が他の金融機関にも共有される仕組みですから、次にほかのところへ申し込みをしても審査落ちする可能性が高まります。

WEB完結の申し込みであれば、24時間受け付けてくれるため、深夜でも問題なく申し込み作業ができます。店の経営者や同僚が起きている時間に申し込めば、申込時に「あれ?これはどうだったかな?」という場合でもリアルタイムで相談することができて便利です。

申込時の職業入力について

消費者金融の審査では必ず就業状況を確認されます。

どこの消費者金融でも必ず入力する項目は以下の通りです。

- 勤務先名

- 勤務先住所

- 勤務先電話番号

- 雇用形態

- 勤務年数

- 税込年収

税込み年収などは事前に分かる書類を用意しておくと良いでしょう。

また、中には業種や職種を入力するケースもあります。例えば、アコムやアイフル、レイクなどは職種入力欄があります。「水商売だと審査に通らないのでは?」と心配する人もいますが、職種や業種で審査結果が左右されるケースはないですし、職種を入力するとしても「水商売」などと入力するのではなく接客業などと入力するので細かい心配は無用です。

職業入力関連で重要になってくるのは雇用形態、年収、勤務年数です。

①勤務先名

飲食業やサービス業の場合、お店は別の会社が経営しているケースがほとんどです。その場合、勤務先名はお店の名前ではなく会社の名称を書かなくてはなりません。

②雇用形態

正社員といった正規雇用が最も評価されます。派遣やアルバイトでも長期の雇用関係にあれば一定の評価がされますが、日雇いなどその日暮らしの場合は評価は高くありません。

③年収

当然ですが、多いほうが有利です。ただし、他からの借り入れがある場合などもあるため、収入だけではなく、支出面もチェックされます。

④勤務年数

長いほうが安定していると見なされやすくなります。特に夜職業界は離職率が高いため、勤務年数が長いと心象はよくなるかもしれません。

どれも返済余力を見るうえで重要なポイントになってきますが、こればかりは審査が通りやすいように上辺を取り繕うわけにもいきません。虚偽の情報を入力してもすぐにばれて審査落ちしてしまうので正直に入力することが肝要です。

申し込み時の必要書類について

消費者金融に申し込みをする際に必要になるのが本人確認書類です。また、借入条件によって収入証明書類が別途必要になるケースもあります。

《本人確認書類(例)》

- 運転免許証

- 健康保険証

- マイナンバーカード

- パスポート

本人確認書類で注意すべきは住所です。書類に書かれている住所と現住所が異なる場合、現住所が記載されている書類が別途必要になります。電気代の領収書や住民票などを用意しましょう。

《収入証明書類(例)》

- 源泉徴収票

- 確定申告書

- 給与明細書(2か月分)

夜職の人は、源泉徴収票や確定申告書を持ってないケースもありますが、その場合は給与明細書2か月分で代替できるケースが多いので、毎月の給与明細書は捨てずに保管しておきましょう。

収入証明書類は借入希望額が50万円を超える場合などに必要となります。例えば、借り入れ希望額が10万円の場合には不要です。

しかし、借入希望額が50万円未満であっても、収入証明書類の提出を求められるケースもあるようです。

夜職の場合だと、勤務先が新しいお店だったり、勤務年数が少なかったりするような場合です。このあたりは消費者金融側のその場の判断になるので、申し込みをする際には最低限、2か月分の給与明細書を用意しておくようにしましょう。

借り入れ希望額は少なめに!年収の1/3を超える額は通らない

借り入れ希望額は必要最小限にしましょう。もし、夜職で収入が安定してないという方あれば、より重要になります。

また、消費者金融で借りる場合、貸金業法の総量規制という規制により、年収の1/3以上の額は借りられません。

消費者金融の審査を申し込む際に大切なのは審査落ちしないことです。1社に審査落ちすると、その情報は他社でも共有されるため、2社目に申し込んだ際にはより慎重な審査をされることになります。

つまり、1社目できちんと審査に合格することが重要なので、借り入れ希望額は現実的に可能な額を希望するようにしましょう。特に50万円以上にすると審査は厳しくなるので借入希望額は50万円以下にしてください。

ただし、これはあくまで一般的な見解で、懐疑的な見方もあります。

というのも、消費者金融側も、「この人は10万円なら貸せるけど30万円を希望しているから審査に落とそう」というようなことはしません。「あなたは30万円を希望してるけど5万円なら貸せますよ。どうしますか?」といったような提案があります。

つまり、借り入れ希望額をいくらにしようが、消費者金融側は貸せる額でしか審査しないので借入希望額は関係ないという見方です。

実際のところは諸説あって一概には言えません。A社で30万円を希望して審査落ちし、その後B社に15万円で申し込んだら審査に通ったという話もありますし、A社で30万希望したら15万円なら審査に通るよと提案されたという話もあります。

どちらの場合でもいえるのは、現状の収入と支出状況から返済可能な金額というのはある程度決まってくるということです。

例えば返済余力が1万円しか見込めないのに100万円の借入を希望したとしたら審査担当者も眉をひそめることでしょう。

もしその人が勤務歴も浅く、仕事は離職率が高いと言われる夜職だとしたら、おそらく審査に通るのはほぼ無理でしょう。

このように、借入希望額を現実味のない額にしていると、他の属性との合わせ技で審査落ちする原因ともなりかねないので、やはり必要最小限で申込をしておき、返済実績を積み上げてから増額申請する方が理にかなっているといえるでしょう。

虚偽情報は絶対に書かない

お金を借りることができるかどうか不安な人は、審査を有利にしようとつい嘘をついてしまいがちです。

- 収入を多く申告する

- 勤続年数を長く申告する

- 他社の借り入れを少なく申告する

これらの嘘は、金融機関側が審査に入ればすぐにばれます。金融機関が審査時に利用する個人信用情報機関には申し込みをした人の年収や保険情報のほか、他社借り入れ情報や過去の金融事故履歴などが記載されているからです。

申込時の記載内容が嘘とわかれば審査には通りませんし、1社審査落ちすることで2社目3社目も審査落ちの情報を見てから判断することになるので悪い影響しかありません。

多少不利と思えるような内容であっても、嘘をつくよりははるかにマシですから、申込書に嘘の記載をするのは絶対にやめましょう。

アリバイ会社(在籍会社)の利用はあり?

アリバイ会社は絶対に利用してはいけません。

夜職の人や無職の人がローンやアパートの賃貸契約などの審査を通したい際にアリバイ会社を利用することがあります。

アリバイ会社とは「会社への勤務実態を偽装してくれる会社」のことです。利用すると、在籍確認に対応してくれたり、場合によっては収入証明書の偽装をすることもあります。

主に入居審査を通すために使われることが多く、アリバイ会社を利用しなれた人の中には同じ感覚でお金を借りる際にも利用しようとする人がいます。

しかし。

いうまでもありませんが、これは完全なる偽装であり、犯罪行為に該当します。内容によっては逮捕されたり訴えられたりもします。

アリバイ会社を利用してローン審査に通ったとしても、その後、そのことがばれてしまえば消費者金融などの金融機関側から契約の解除をされるリスクが高まりますし、損害を与えたとして賠償請求されることもありえます。

いずれにしても良い結果にはならないため、利用するのは絶対にやめましょう。

カードや各種ローンの支払いの滞納は絶対NG!

消費者金融や銀行の各種ローン、クレジットカードなどを利用する際は、過去と現在の滞納状況のチェックが必ず行われます。

滞納の有無は審査にダイレクトに響いてくる重要ポイントで、個人信用情報機関に滞納の記録が残っている間は新たなローンを利用することが厳しくなります。

ちなみに、記録が消えるまでの期間は個人情報信用機関によって異なりますが、一般的には滞納解消後5年間と言われています。

つまり、ローンやカードなどの支払いを滞納していた場合、5年間はカードローンを申し込んでも審査に通らない可能性がかなり高くなります。

こうなると保証人を立てるとか担保を入れるなどしない限りは新たにローンが組めなくなるので、滞納だけはしないように注意しましょう。

夜職でも水商売でもOK!おすすめの消費者金融厳選!

それではここからは夜職だろうが水商売だろうが融資してくれる消費者金融をご紹介します。

《夜職OK》アイフル

アイフルは独立系の消費者金融です。アコムやプロミスなど、他の大手消費者金融はいずれもどこかの金融グループに属していますが、アイフルはそのようなグループに属していません。そのため、アコムやプロミスなどに審査落ちした人から「独立系だからアイフルの審査基準はアコムやプロミスとは異なる可能性があるのでは?」と人気です。

アイフルには在籍確認がない

夜職の人が消費者金融を利用する際、在籍確認がしずらいというのが一番のネックですが、アイフルはそもそも在籍確認を行っていません。アイフル公式サイトでも以下のように記載されています。

お申込みの際に自宅・勤務先へのご連絡は行っておりません。

在籍確認が必要な場合でも、お客様の同意をいただかない限り実施いたしません。

勤務先からもらう収入確認書類(源泉徴収票や給与明細書など)を用意できればOKです。もし、これらの収入確認書類を用意できない場合は勤務実態を確認するため在籍確認をするケースもあるようです。

《夜職OK》プロミス

最大手の一角を担うプロミスはSMBCグループに属しています。系列でいうと三井住友銀行の系列で、アコムやアイフルとしのぎを削っています。

プロミスも原則在籍確認なし

アイフル同様、プロミスも特別な場合を除いて在籍確認をしていません。

プロミスでは原則として電話での在籍確認を行っておりません。ただし、審査の結果によりお電話による確認が必要となる場合がございますが、お客様の同意を得ずに実施することはございません

また、プロミスはレディースキャッシングといって、女性オペレーターが対応してくれるサービスもあります。夜職で働く女性の中には、オペレーターが女性という点に安心感を抱いても申し込みをされる方もいらっしゃいます。

条件等は普通のプロミスと変わりなく、融資対象者も「安定した収入を得ている人」となっています。

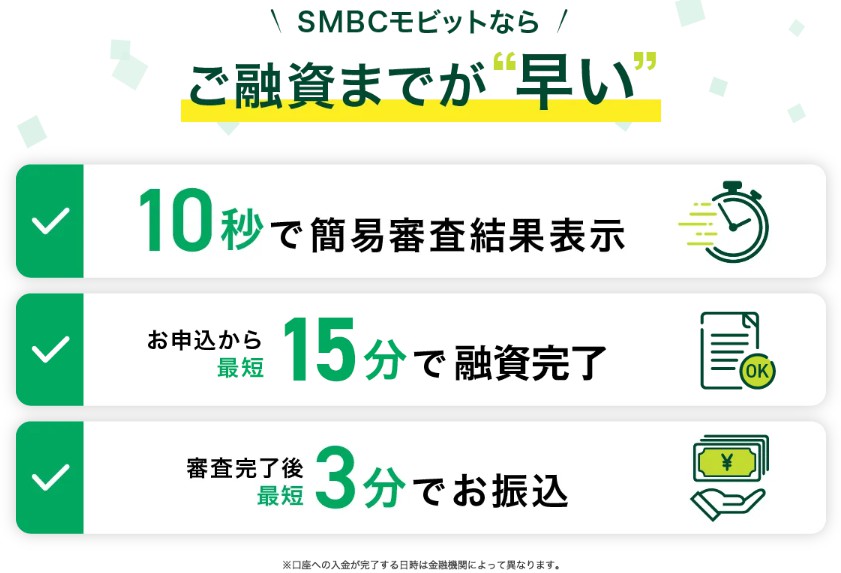

《夜職OK》SMBCモビット

※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります

SMBCモビットもプロミス同様、SMBCグループに属する消費者金融です。

系列が同じであるため、プロミスでダメだった人はモビットでもNGとなる可能性は少なくありません。プロミスかモビットを考えている人は、両方ではなくどちらかに絞って申し込みをすべきです。

SMBCモビットも電話連絡による在籍確認は原則ないが・・・

なお、SMBCモビットもプロミス同様に電話連絡による在籍確認なしでの借り入れが原則可能ですが、プロミスにはある「初回無利息」といった特典がありません。特段の事情がない限りはプロミスのほうをお勧めします。

詳しくはこちら

《夜職OK》アコム

アコムは三菱UFJフィナンシャルグループに属する大手消費者金融で、もちろん夜職でも審査の上、融資してくれます。

プロミス、アイフルと並び、規模も知名度も日本トップクラスなので、利用環境やサービス内容は最先端を走っています。

アコムも在籍確認なし

アコムも在籍確認は原則実施していません。その点は夜職でも問題なくクリアできます。また、初回の人限定の無利息サービスなども実施しているため、他の最大手と比べてカードローンのスペック面で劣ることはありません。

夜職者とローン

夜職従事者が車のローンに通るためには?

夜職従事者が車のローンに通りにくい理由は以下の通りです。

- 収入が不安定

- 収入証明書がない

- 個人信用情報に問題がある

- 希望借り入れ額が高額

車のローンは3年~5年程度の返済期間があります。その間に勤務しているお店がつぶれたり、申込者が離職してしまったら、ローンの返済がたちまち困難になるリスクがあります。

また、勤務先が閉店したり雇用状況が不安定な業界であるからこそ、信用情報に傷のある人も一定数存在しており、そのような人はローンが組めません。

しかし、逆に言えば、それらのリスクを軽減するような対策をとれば、車のローン審査は通りやすくなります。

具体的には収入を増やすとか、十分な頭金を用意して借入比率を減らす、または保証人を立てるといった方法です。

収入を増やす

すべてが好転する一番の方法は収入を増やすことです。

給料を上げてもらったり高級の仕事に転職したりできればよいですが、それが無理なら先にご紹介したタイミーなどのスキマバイトアプリを活用するのが最も手っ取り早い方法です。

日雇い雇用であってもスキマバイト案件はたくさん登録されてきているので、何か月かダブルワークをこなすことで収入額を増やすことが可能です。増えた収入をためていけば頭金も増やすことができ、オートローンの審査にはかなり有利になることでしょう。

保証人や担保を立てる

収入が足りなくてもお金を借りることができるのが保証人や担保を立てる方法です。昔であればスナックのママがホステスに保証人を頼まれる、なんてこともよく聞く話でした。

保証人や担保があれば、車のローン程度の金額ならまず間違いなく審査に通るようになります。それどころか、金利がより低金利で融資してもらえたりもします。

うまく使えればメリットの大きい手段ですが、言うまでもなくこれには非常に高いリスクもあります。

それは、ローン返済が滞った場合です。

ローンが滞れば保証人に請求が行きますし、急な請求で保証人が支払うことができなければ保証人の信用スコアに傷がつくことになります。そうなると保証人の人生を左右しかねない大迷惑をかけることになるでしょう。

また、担保を差し入れていれば担保をローン会社に取られたり所有権や利用権の一部を制限されたりもします。

貴重な人間関係が崩れたり資産を失ってしまう原因になりますから、軽々には選択しづらい方法でもあります。

夜職従事者にとって家のローンはハードルが高い

消費者金融で生活費を借りたり、車のローンを組んだりするのは夜職であってもそれほどハードルが高いことではありません。他の仕事に従事している人たちと条件はほぼ同じと言ってもよいでしょう。

しかし、住宅ローンとなると話は別です。

住宅ローンは基本的に15年とか20年、あるいはそれ以上という、非常に長い期間をかけて返済していくものですから、収入の安定性がとても重要になってきます。

20年の返済期間が必要なのに、勤務歴がまだ1年2年しかなかったり、勤務先のお店が開業後4~5年しか経ってなければ将来性が心もとないということになりますし、ご本人が転職を繰り返しているような場合も20年も返済ができるのかという目で見られてしまいます。

つまり、過去5年とか10年の就業状況がチェックされるわけで、こればかりは一朝一夕で何とかなるものではありません。この点が消費者金融のカードローンや車のローン(オートローン)とは決定的に違います。

住宅ローンに通りやすくするためには勤続年数を伸ばすこと、頭金をためることなど、何年もかけて地道な努力をし続けることが重要です。