老後の不安は世代を追うごとに大きくなっています。特に今の40代以下は年金制度がどうなるのか不透明なために何をどう準備したらよいのかわからないという人が多いのではないでしょうか?

NHKのあさイチで老後資金がないという人向けにこれからどうするべきなのか特集されていましたのでまとめておきます。

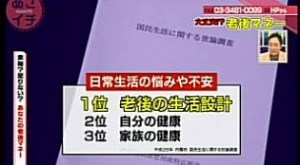

日常生活の悩みや不安

1位 老後の生活設計

2位 自分の健康

3位 家族の健康

40代は特に注意が必要で、年金が今より3割くらい少なくなることがほぼ確定しています。直前になって慌てるのではなく、今すぐ準備しておく必要がありそうです。

スポンサーリンク

目次

教育費との両立について

番組では夫、妻、子供二人の世帯が紹介されていました。奥さんがご両親の入院をきっかけに自分たちの老後のことが気になり始めたと言います。毎月家計簿をつけてはいるものの、子供の教育資金のことばかりで自分たちの老後資金の準備についてはできてないそうです。

このお宅の手取り月収はおよそ40万円。お子さんが30代の後半で生まれたため、お子さんの自立までのことを考えると老後資金まで手が回るか不安。しかし具体的に老後のお金がいくら必要か、いくら貯めたいのかといった具体的な目標は漠然としていてモヤモヤしています。

そんな一家のコンサルをするために番組で紹介されたのがファイナンシャルプランナーの畠中雅子さんです。

著書も出しておられます。

畠中さんいわく、

『年金は減ってくるので今の40代は厳しい老後を迎える』

『1日も早く準備をした方がいい』

とのことです。

そのためには、まずライフプランシートというものを使って見えにくい老後を見えやすくする工夫をすると良いそうです。

このライフプランシートには、まず、家族の年齢を30年分記入していきます。子供の年齢は学年で書くのがポイントだそうです。こうすることで子供の成長と自分たちの年齢が一目で確認できます。たとえば子供が高校入学の時は親は何歳、大学のときは何歳といった具合です。

次に将来のイベントや出費の計画などを大まかに書き込みます。大事なのは退職の時期です。何歳の時に退職するのかをわかるようにしておくわけです。また、レジャー、たとえば旅行といった計画などもここで書き込みます。このご家庭の場合、お子さんが大学生の時に旦那さんが退職の時期を迎えます。そういうことが可視化できていることが重要ということです。

次に子供の教育費について記入します。このご家庭の場合は中学から大学までを私立にした場合を想定して記入されてました。畠中さんいわく、私立だと小学校6年生の時に塾代が100万円はかかるそうです。

さらに私立中学だと130万円、私立高校だと100万円が年間にかかってくる費用です。

大学になると進路によって千差万別になります。

ちなみにこれは一人分です。二人目も同じように考えるならば、2倍の費用が必要になります。

このご家庭の場合は、二人の教育費で2760万円かかるとの試算結果が出ました。ご夫婦は言葉を失いますが、大切なのは金額の大小ではなく、教育費が増大する時期がわかることなんだそうです。

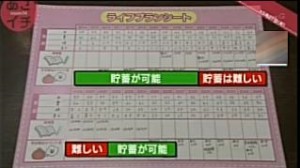

出費が可視化されているので、貯蓄できる期間とできない期間が明確になります。心構えもできます。

畠中さんによると、このライフプランシートの一番の目的は貯め時をしっかりと認識することだそうです。教育資金が大変、老後資金が大変とわかっていても余裕が出た時にはつい消費に回してしまいがちなので、目的を明確にし意識することが重要ということでした。

子供の進学で私立か公立かという点については、

『高校までは貯蓄を切り崩さない範囲で選ぶことが原則』

だそうで、家計の年間収支の範囲内で行けるところを選ぶと良いそうです。

仮に、中学から私立となると、子供一人で年収800万円、二人行かせるなら年収1000万円はないと厳しいそうです。もちろん、それ以下の年収でも行かせることは可能ですが、そうなると老後の資金がほとんど貯められなくなるとのこと。今のご時世、共働きでないと厳しい水準です。

いくら貯めたらよいのか?

番組では『老後マネー天秤』なるものを作ってわかりやすく解説されていました。

| 【支出】 | 【収入】 |

| 生活費 | 年金 |

| 住宅ローン(残っている場合) | 退職金 |

| かくれ出費 例) 税金各種 冠婚葬祭費 |

老後マネー目標額 |

〇生活費は年金の範囲内でやりくりする

基本的には老後は夫婦二人の生活費のみですから、やりくりは必要ですが無理ではないですね。

〇住宅ローンは退職金で

これも個人差が大きいですが、多くの場合は退職金で清算というケースが多いようです。ただし、退職後もローンを払える場合には無理に清算しない方が良い場合もあります。

〇かくれ出費

これが老後マネーのポイントになるそうです。老後になっても年金収入はあるわけですからそれを原資に生活できるともいえますが、このかくれ出費はクセもので、意外に重たい負担になってくるとのことです。

このご家庭では退職後はなくなってしまうボーナスなどの収入があるかの水準で出費が計画されていました。子供の結婚関連の出費やリフォームなどです。

さらに、家計簿などからより具体的なかくれ出費となりそうなものをピックアップします。ライフプランシートはその場で大まかに思いついた項目だけを書いているのでかくれ出費を洗い出すには不十分だからです。

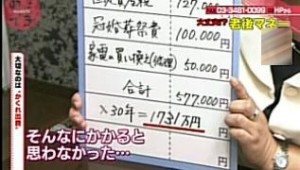

このご家庭で見ると、

・自転車の買い替え

・エアコンクリーニング

・固定資産税

・旅行費

・家電買い換え/修理費用

などがかくれ出費として浮上してきました。それらを老後30年として算出します。

その額なんと1731万円!

これだけではありません。これに医療費や介護関連費用などが上乗せされてきますので、総額は2000万円くらいになるそうです。

奥さんはびっくりされていましたが、逆に目標とすべき金額がはっきりしたのでやる気にもスイッチが入ったようでした。

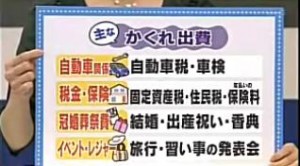

かくれ出費で主なものは、

自動車税、車検費用、固定資産税、住民税、保険料、結婚祝い、出産祝い、香典、旅行、習い事etc

ということです。

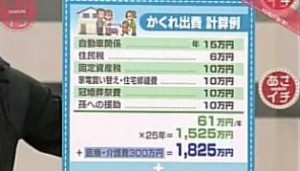

更に具体的に、

一軒家+自家用車

というパターンでかくれ出費を計算してみると、年間で以下のようになっていました。

| 自動車関連 | 15万円 |

| 住民税 | 6万円 |

| 固定資産税 | 10万円 |

| 家電買い替え 住宅修繕費 |

10万円 |

| 冠婚葬祭 | 10万円 |

| 孫関連出費 | 10万円 |

総額は61万円です。これに65歳からの女性の平均寿命を考慮して25年をかけ、さらに医療や介護費用を300万円上乗せすると、

61万円×25年+300万円=1825万円

ということになります。

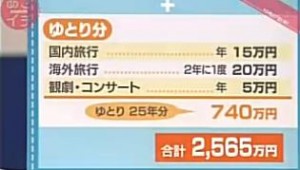

上記の分だけでは遊興費がありませんから、番組では旅行費用などを"ゆとり分"として算出していました。

ゆとり分を合わせると2565万円。これだけ用意しておけば老後マネーはまず安心というわけです。この金額だけを見るととても高額に思えますが、今、老後を生きている人たちは実際にこれくらいの水準でお金がかかっているそうです。年金水準が今の状態での話ですから、やはりこれから20年後30年後に老後を迎える世代は今から備えをしておく必要がありそうです。

あと、退職金で住宅ローンを完済しようと思っている人が多いと思いますが、退職金は実はかくれ出費を補ってくれる重要な資金源になります。そのことを考慮するとローン返済はできるだけ早くに終わるように計画しておくことも重要です。

また、賃貸の場合は一戸建てよりもさらに多めの老後資金が必要になるそうです。老後マネーを試算する際はそのあたりも考慮する必要があります。

こうしてみると、節約ばかりの人生を連想してしまいますが、畠中さんはレジャーなど、消費する計画もしっかり織り込んでメリハリをつけたプランを作成することが重要ということでした。

まず見積もりをして自分の現在と将来の状況を見渡すことが重要ということです。

年金はいくらになるのか

番組では専門家がある条件化での年金額の試算をしていました。

【条件】

夫の平均年収500万円、40年間勤務

妻は専業主婦で勤務歴なし

<サラリーマンの場合>

<自営業の場合>

想定外!老後の落とし穴

番組では年金生活をしている年配女性が紹介されていました。この女性は年金でうまく生活できていたのですが、ある日、独立している娘さんが体を壊し、仕事を辞めてしまったそうです。収入がなくなった娘を養うことになり、年金だけでは毎月2万円の赤字。貯蓄を切り崩しての生活で将来が不安とのことでした。

趣味が危険

趣味の予算を事前に立てておかないと思わぬ出費につながります。趣味にもよりますが、たとえば社交ダンスだと100万以上の出費をされる方はザラだということです。

退職金で投資するリスク

退職後の有り余る時間を"退職金の運用"という形で投資につぎ込み失敗する人がいるそうです。退職した夫だけでなく、奥さんが投資を試みて失敗するケースも意外に多いということです。最初は少額を夫に秘密ではじめ、そのうち損失額が膨らんできて言うに言えない状況に追い込まれるパターンです。

老後は莫大な時間とお金を受け取るので、その時間をただ過ごすのではなくより積極的に使おうとする意識が働き、失敗してしまうことがあるそうです。

現役時代の収入が高い人ほど老後は苦労する傾向

退職後、年金生活に入って落ち幅が大きいのは高額所得者なんだそうです。現役時代に月何十万も使うことに慣れているため、急に生活レベルを落とすことができずに苦労することになるということでした。

『一回広がった支出を引き締めるのはダイエットよりも難しい』

とのことでした。

バブル世代が危険

バブル世代は『頑張った自分にご褒美』といった習慣を持っている人が多く、お金がたまらない原因になっているそうです。何かあるごとに自分へのご褒美と称して散財してしまうため、老後資金が貯められないのだとか。

『"バブル後"世代はまとまったお金が入ると貯金しようと考えるけど、"バブル前"世代は臨時収入なので何に使おうかとすぐ考えてしまいがち』なのだそうです。

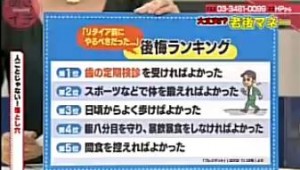

後悔ランキング

リタイア前にやっとけばよかったと高齢者が後悔していることをアンケートしランキングしたものです。

第1位は

『歯の定期検診を受ければよかった』

というものです。意外な結果ですが、ある調査によると、定期的にメンテナンスした人としなかった人とでは80歳までに歯にかかる費用が90万円も違うそうです。ちなみに、80歳時点で残っている自分の歯の本数も、メンテナンスした人の方が平均で9本も多いということです。老後の歯の治療費もバカになりません。かくれ出費に加えておいた方がいいかもしれませんね。

畠中さんへの質問

【質問】

20代はどうなのですか?

【回答】

20代の若い世代は40代の世代よりも基本的な生活費を安くすますことができる習慣がついている人が多い。今後年金が減っていくのは仕方ないが減った分でもその範囲内で生活することは十分可能。ただし、かくれ出費については早いうちから準備しておくのが良い。

【質問】

紹介された事例よりも収入が低い場合はどうなのか。どう考えてもそんなに貯められそうもない。

【回答】

一般論として話したが、事例よりも少ない収入でも老後の生活設計ができる人は大勢いる。全ての人に2500万円必要というわけではない。むしろ高額所得者の方がいろいろ準備が必要。

【質問】

賃貸がいいのか、持家がいいのか?

【回答】

どちらがいいかは個人の価値観になる。ただ、老後の生活については高齢者施設を視野に入れれば安くても良い生活ができるところが多く存在する。10万円あれば夫婦で食費も含めた良い生活ができることも珍しくはないので、お金のことばかり考えて不安になるよりはそういったところを意欲的に探す方が有益ではないか。

【質問】

60代になったが貯金がない。どうしたらよいか。

【回答】

60代になると増やすより守ることを優先させるのが大事。お金を無理に増やそうとして失敗するケースが非常に多いので、今からでもマメにコツコツ積み上げていくしかない。

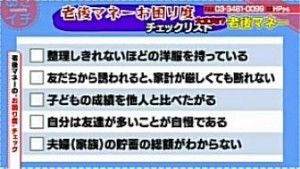

老後マネーお困り度チェック

これはチェック数が多いほど要注意です。

個別の注意事項をピックアップすると、

・洋服がある人は貯金ができてないことが多い。

⇒管理能力が足りてない可能性がある。

・他人と比べたがる

⇒見栄っ張りで自分をよく見せようとする

⇒お金を無駄に使ってしまう

・貯金の総額がわからない

⇒借金もわからないということにつながる

ということです。

スポンサーリンク

50代からの住み替え

都心に建てられるマンションを購入する人のうち、50代の人の割合が昔と比べると2倍に急上昇しているそうです。

番組ではマンションへの住み替えを決断した50代の主婦が紹介されていましたが、その方も子供の独立を機にマンションへの住み替えを検討し始めたということです。理由はいくつかあって、

・駅から20分程度かかる

⇒老後の生活が大変そう

・家の周辺に坂道が多い

⇒老後の生活が大変そう

・老朽化が進んでいる

⇒老後のリフォーム費用がバカにならない

・家の資産価値が低くなっている

⇒売る・貸すなどしても介護施設の入居費用に足りない

ということで、駅から1分、スーパーも周辺にたくさんある高層マンションへの住み替えを決断。費用は家を売ったお金と旦那さんの退職金などでローンの返済を考えているそうです。

業界最大手の住宅情報誌の編集長によると、今後、日本は"家あまり"の状況になっていくので、地方や郊外は資産価値が下がっていく傾向にあるそうです。それに対し、便利な街中であれば、資産価値は下がりにくいため、老後に備えた資産確保という意味あいから50代の住み替えが活発になっていくのではないかと話されていました。

人気になるのは等身大の街なんだそうです。買い物が便利で複数の路線が使えるといった、アクセスのよい、住みやすい街ということです。東京でいえば北千住や蒲田のようなところに人気が集まるのではないかということでした。

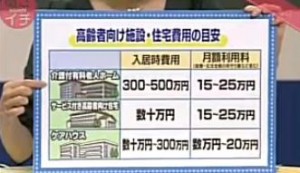

高齢者向け施設の費用の目安

畠中さんいわく、

『終の棲家と考えがちだが医療行為が必要になってくると施設を変えないとならない場合が出てくる。再度入居費用が必要になってくるケースを想定してお金は残しておくようにした方が良い。最初の施設は年金などの収入で賄えるところを探しておくと良い。』

ということでした。

独身の老後

50歳までに一度も結婚をしない人の割合は、男性が2割、女性が1割です。ファイナンシャルプランナーによると、シングル老後の落とし穴には以下のようなものがあるそうです。

収入に見合わないマンション購入

ローンが多額で老後マネーを準備できずに家を手放す羽目に・・・

保険の入りすぎが危険

医療保険、年金保険、介護保険など収入以上に保険を掛け過ぎる人がいる。毎月の貯金より保険料の方が多い人は要注意。結局途中解約で元本割れとか借金して保険を払ったりということになる。

畠中さんも

『貯蓄になっているものと掛け捨てのものをキチンを整理して分けて考える。掛け捨ては月収の5%以下にする。貯金より保険が多いのは問題。』

と話されていました。

以上です。