GPIF(年金積立金管理運用行政法人)が運用する公的年金の運用で、5兆円近い赤字が出たというニュースがありました。

これ受けて、「本当に年金がもらえるのだろうか…」とか「もらえる額はいくらになるんだろう…」などと心配になった方も多いのではないでしょうか。

このような状況のなか、やり方次第で受給額を増やせる仕組みとして「確定拠出年金」に注目が集まっています。将来に対する不安は尽きませんから、少しでも受給額を増やしておきたいというのが正直な気持ちです。

そこで今回は、年金の基本的な知識から、確定拠出年金の仕組みやオススメの選択法まで紹介していたNHK『あさイチ!』をまとめておきたいと思います。

目次

被保険者の概要と、これからの受給額

被保険者は、以下の3つに分かれます。

・ 第1号被保険者

…国民年金に加入する自営業者、フリーターなど。

・ 第2号被保険者

…会社員、公務員など。国民年金に厚生年金を上乗せして受け取る。

・ 第3号被保険者

…2号に扶養される配偶者。配偶者の入っている厚生年金から賄われて、将来的には国民年金を受給する。

例えば国民年金を40年間納めると、夫婦二人で月に満額13万円(一人6万5千円)を受け取ることができます。しかし将来的には減っていくと見られ、自営業者の夫婦なら20年後には(現在の貨幣価値に換算して)月10万円、35年後には月8万円ほどになるそうです。今の水準でも多くはないですが、さらに少なくなりますから他に生活費を確保する必要がありそうな感じですね。

会社員の場合は、厚生年金の部分が年収に応じて変わってきます。

下の画像は「夫は企業に40年間勤務、妻は専業主婦」というモデルケースを示したもので、一番上の段(400、500、600万円の部分)は、勤務期間の平均年収を表しています。

あさイチ!より

| 勤務期間の平均年収 | 400万円 | 500万円 | 600万円 |

| 現在 | 20万円 | 22万円 | 24万円 |

| 20年後 | 17万円 | 19万円 | 20万円 |

| 35年後 | 15万円 | 16万円 | 18万円 |

年金の仕組みはその時の若い世代が払った年金を高齢者に分配するというものですから、上記の想定額は今後出生率が上がったり経済が高成長したりすれば上がる可能性はあります。

が、例えば出生率が悪くなればさらに下がることもありえるわけです。若い世代では結婚しても子供を作らなかったり、結婚そのものを敬遠したりといった傾向が強くなりつつある報道されていますが、そういう人であっても掛けた分だけ年金は支払われるわけで、子供を2人、3人作って子育てに奔走している人からは"不平等感がある"という意見も寄せられていました。

年金に関する不安

多くの人が年金に関する不安を抱えています。

番組ではそのいくつかに答える形で解説していました。

・ほんとうに年金はもらえる?

「年金制度が崩壊するのでは?」と心配している方もいらっしゃるかもしれませんが、それはありえないそうです。

現在の年金の仕組みは、若い人の払った保険料が高齢者に払われる仕組みです。突然若い人がいなくなることはありえないので、崩壊することはないと解説されていました。

しかし、若い人の数が減ってきているので、受給額が減ることは確実です。ゆえに、次の世代を生み出すことをしない人に対し、冷ややかな見方をする人もでてくるわけです。

・積立金の5兆円損失があったけど大丈夫?

年金の積立金は全体で約140兆円あり、5兆円というのはそのうちの4%足らずの評価損です。

これで直ちに年金が少なくなるというわけではないそうです。とはいえ、5兆円という金額は膨大であり、損失が良くないことは間違いありません。

・老後のためにいくら貯めておけばいいの?

高齢夫婦の家計収支の平均は、「支出27万円、(年金を主とした)収入19万円」となっているそうです。つまり毎月8万円不足しているため、その分を若いうちに貯めておく必要があります。

ファイナンシャルプランナーの佐藤正明氏によれば「90歳まで生きるなら、年金では足りない分が2400万円になる。月に1回の外食や年に1回の旅行もしたいということなら、65歳までに3000万円貯めておかなければならない」そうです。

具体的な数字を見ると、ますます「年金を増やしたい」と思ってしまいますね。

年金を増やす方法

日本社会は、35年後には1人の若者で1人の老人を支えることになります。

近年「下流老人」という言葉がよく語られるようになっていますが、「老後破綻」や「長生きリスク」などの言葉も広がりつつあります。

こうした現状を鑑みると、できるだけ早いうちに公的年金にプラスする分を自分で作っておく必要があるでしょう。

公的年金に上乗せして受給額を増やす方法には「個人年金保険」や「企業年金保険」などがありますが、今回番組で特に詳しく解説していたのは「確定拠出年金」でした。2017年1月から個人型の確定拠出年金に主婦の方も加入できるようになったため、注目を集めています。

確定拠出年金は、自分で掛け金を出して自分で運用する年金です。運用プランには投資、定期預金、保険などさまざまあって、その中から自分で選んで運用していき、うまく行けば将来にもらえる額を増やすことができるというものです。

確定拠出年金で投資をしたり定期預金をしたりすると、「所得控除」などの税制優遇が受けられますから、ふつうに投資したり定期預金に入れたりするよりも有利になる点も魅力です。

ただし、手数料が3000円ほどかかったり、管理に5〜700円かかったりするため年間数千円ほどの費用がかかることは覚えておく必要があります。

「なるべく多く増やしたい!」という人は、「投資」で運用するといいかもしれません。

もちろん失敗すると額が減ってしまうという大きなデメリットがあるため、ファイナンシャルプランナーの前野彩氏は「投資は少額から」というアドバイスを添えていました。慣れていない人は月々5千円くらいから始めるのがいいそうです。

慎重派の人は、「定期預金」や「保険」で運用するのがいいでしょう。

「定期預金」なら元本が減ることはありませんから、気持ちの負担が軽くて済みます。

しかしデメリットとして(低金利の時代は特に)受給額があまり増えないことが挙げられるでしょう。

確定拠出年金の注意点

確定拠出年金もあくまで「年金」ですから、

60歳まで引き出すことはできません。

しっかりと検討してから加入するようにしましょう。(ただし、60歳になる前に亡くなってしまった場合は、一時金としてこれまで掛けた分のお金は受け取ることができるそうです。)

また、専業主婦が確定拠出年金に加入する場合に特に注意すべきことがあると指摘していました。

確定拠出年金の優遇措置は掛け金の分を所得控除することですから、所得税を払っている本人は得をしますが、その配偶者である

専業主婦個人としては何かが減額されるようなメリットがあるわけではありません。

また、確定拠出年金に加入すると前述のとおり手数料が必要になるため、定期預金で運用した利息が手数料で相殺されてしまう可能性もあります。それでは確定拠出年金に加入した意味がなくなるどころか損をすることにもなりかねませんから、加入前に経済をよく勉強しておく必要があるでしょう。

どこの金融機関で確定拠出年金に加入できるかなどについては、国民年金基金連合会の個人型確定拠出年金のページ(http://npfa.or.jp/401K/index.html)で詳しく調べることができます。

知らないと損する年金の仕組み

・免除と猶予

仮に、夫が会社をリストラされ、妻は家族の介護のためにパートを辞めることになった場合、ふたりとも1号被保険者(自営業者やフリーター)に変わることになります(夫は2号→1号、妻は3号→1号)。保険料はふたりで月約3万円となるため、「とてもじゃないけど払えない…」という状況に陥ってしまいます。

このような場合に保険料を滞納すると、どうなるでしょうか?

保険料を滞納すると、そのぶん受け取る年金の額が減ることになります。

それどころか、保険料を納めている期間が25年未満だと、受け取る年金の額がゼロになってしまいます。24年と11ヶ月間まじめに保険料を払い続けていたとしても、1ヶ月足りないだけで1円も受け取ることができないのです。

そんなことにならないために、保険料を納めるのが苦しいときは「免除」や「猶予」の制度を利用しましょう。

「免除」が認められれば、額は少なくなりますが納めた場合の半分の額を受け取ることができます。

一方、「猶予」が認められた場合は、猶予が認められた期間を納めた期間として算入してもらえます。「あとでこの期間の分の保険料を納めてくれればいいから、いまは猶予期間として納めたことにしておいてあげる」というような制度ですね。

納めることができなかった保険料は10年間さかのぼって「追納」することができます。追納することで、もらえる額が増えます。

ちなみに、現在25年と設定されている受給資格期間が短くなる可能性があるそうです。

というのも、この期間の長さは諸外国に比べてとても長いそうで、たとえばドイツは5年、韓国は10年と設定されており、スウェーデンやイギリス、フランスに至っては受給資格期間という縛り自体がないといいます。

来年度から10年に短縮する準備が進められており、10年保険料を納めるとだいたい月1万5千円ほどが受け取れるようになるとみられています。

ただし、基礎年金の半分は税金で賄われているため、この新制度への変更には300億円〜600億円の税金が新たに必要になると言われているそうで、しかも試算段階で消費税10%を前提にしていたため、現在は財源探しの作業が行われており、制度変更が実現するかどうかはまだわからないようです。

・年金は60歳でもらうのと65歳でもらうのとではどちらがオトクか

年金の受給は原則65歳からとなっていますが「繰上げ請求」を行って60歳から受給することもでき、その場合は70%の受給額で一生受け取り続けることになります。

逆に、受給を遅らせて75歳から受けとるようにすれば142%の額を受け取ることができます。(特別支給の老齢厚生年金は繰り下げ出来ないそうです。)

このような仕組みとなっていることから、「60歳で受け取り始めるのと65歳で受け取るのとでは、どちらが得だろう?」と考える人も多いようです。

結論を言ってしまえば「何歳で亡くなるか次第なのでどちらとも言えない」ということになりますが、繰り上げで60歳から受給した場合は77歳が損得の分岐点になるそうです。つまり、計算上は77歳を超えて長生きする人は65歳から受給する選択をした方が得ということになります。

・離婚をしたら年金はどうなる?

専業主婦だった方が離婚をした場合は、旦那さんの厚生年金のうちから結婚していた期間の分の一部をもらうことができるそうです。額は結婚したままで受け取れるはずだった額のだいたい半分かそれ以下と考えたほうがいいそうです。

一方、夫婦ともに厚生年金に加入していた夫婦が離婚をした場合で、加入期間の妻の収入の方が多かった場合は、妻から夫に年金の一部を渡すことになります。

これらは、厚生年金が所得を多く得た方の配偶者から少ない方へ渡す仕組みになっているためです。

国民年金の場合は夫婦間で分割する制度がありませんから、自営業者の奥さんは離婚しても変わらず自分の分の年金だけを受け取ることになります。

“130万円の壁”は超えたほうがおトク?

第3号被保険者の奥さんがパートなどで年収130万円を超えると第2号被保険者となってしまい、自分で社会保険料を納める必要が出てきます。いわゆる“130万円の壁”というものですね。(似た言葉で“103万円の壁”というものがありますが、これは103万円を超えると所得税が引かれ始めることを表現した言葉ですので、別のものです。)

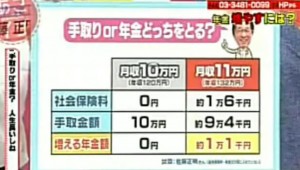

下図は、130万円の壁を超えるか超えないかでどういった違いが出てくるかを説明した図です。

あさイチ!より

月収が10万円なら年収は120万円ですが、1万円多く稼いで月収11万円になると年収では132万円となります。これだと130万円を超えてしまうため2号被保険者となり、社会保険料が給料から天引きされるため、毎月の手取りが6千円減ることになってしまいます。

月収を1万円多く稼ぐことで6千円分タダ働きしたようにも思えてしまいますが、そのあとの20年間も継続して130万円以上の収入を得て社会保険料を納め続ければ、老後に受けとる年金額が月々1万1千円ほど増えるそうです。

さらに、自分で社会保険料を納めている場合は、病気になったりケガをしたりして会社を休まざるを得なくなった際に「傷病手当金」というものが支給されるそうです。最長で1年6ヶ月間受け取ることができ、身体に障害が生じてしまった場合も「障害厚生年金」というものが受給できるそうです。

これらのメリットから、「働けるなら働いたほうがいい」という考え方も成り立つようです。

・106万円の壁

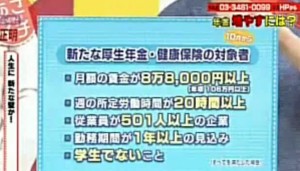

2016年10月から、あらたに“106万円の壁”というものができるそうです。

対象となる条件は…

あさイチ!より

これらすべてを満たした場合は厚生年金に加入することが出来るようになるため“106万円の壁”と呼ばれており、対象者は全国で25万人ほどいらっしゃるそうです。

この制度変更の背景には、労働者のうち非正規雇用者が4割にものぼるという現実があります。「一家の大黒柱が非正規雇用」という家庭が増えており、本当はしっかり正規社員として働きたいのに非正規で働いている“不本意非正規”と呼ばれる人たちを救済する目的があるようです。

非正規雇用の方たちが加入している国民年金は保険料が定額なので、収入が低いほど相対的に負担は大きくなりますが、厚生年金なら収入に応じて保険料が増える仕組みであるため、収入が低い人にとっては負担が軽くなります。また、保険料の半分を会社が持ってくれる点も負担軽減につながりますし、将来の受給額が増えることにもなります。

このように、現在1号被保険者である方を2号被保険者にして行くような制度変更を行う流れがあるようです。

年金に関する質問

最後に、視聴者から寄せられた年金に関する質問に答えていたので、まとめておきます。

・年金は払った方がいいの?

最近、消費税を10%に上げることを前提にしながらも、年金の受給者に対して毎月5千円をプラスして支給する案が検討されたりしていたそうです。仮にそのような政策が実現しても、前提として年金の受給資格をもっていないとその恩恵を受けることができません。

また、しっかりと保険料を納めていると、人生の途中でご主人が亡くなってしまった場合でも遺族年金というものが支給されますし、身体に障害が生じたら障害年金が支給されます。

さらに、公的年金は生きている限り必ずもらい続けられることも大きな利点です。民間の保険は年齢で区切られて終わるものが多いのに比べて大きなメリットと言えるでしょう。

そもそも、公的年金の保険料は払わないと法律違反になるので、必ず納めるようにしましょう。払わないという選択肢は本来はないのです。

・年金の制度には不公平なところがあるのでは?

これは自営業者の奥さんからの質問でした。

ご主人の年収は360万円で保険料は満額納めているそうですが、第三号被保険者の方の優遇を思うと不公平さを感じずにはいられないといいます。

しかし、3号被保険者の人たちも保険料を払っていないわけではありません。夫が加入している厚生年金から保険料が引かれているそうです。

・年金の受給額を確かめるにはどうしたらいい?

年金事務所に年金手帳と身分証明書を持っていけば見せてくれるそうです。

また、誕生月に「ねんきん定期便」が郵送されて来るので、それで確認することもできます。パソコンから「ねんきんネット(http://www.nenkin.go.jp/n_net/)」に接続し、登録して確認する方法もあるそうです。

・年金は自動的にもらえる?

受給年齢に達する誕生月の3ヶ月前に書類が送られてくるので、それを返送すれば貰えるようになります。引っ越しなどで書類が届かなかったり送り返せなかったりしたときは、自分で受給開始月を確認しておいて、年金事務所に連絡する必要があるそうです。

・働いているともらえない?

給与と年金を足した額が一定額を超えると徐々に支給額が減らされるそうです。しっかりと確認をしてから給与を得るようにしたほうがよいでしょう。

・保険料は今後も上がり続ける?

厚生年金の保険料はこれまでずっと上がり続けてきましたが、2017年度に18.3%になってそこで打ち止めになることが決定しているそうです。

その分、今後は支給する年金の額が減っていくことになります。

まとめ

今回の特集をお読みになって、複雑な年金制度についてある程度しっかりと把握していただけたのではないでしょうか。

大事なポイントは、「受給資格を満たしておくこと」だと思います。

これまで滞納してしまっていたり猶予を利用したりしていた方などは、自分が受給資格を満たしているかをもう一度確認しておくとよいでしょう。