2015年になって相続税の対象範囲が大きく変わりました。以前の感覚で『うちは庶民だから』なんて言っていると、後から税務署がやってきて思わぬ出費を強いられることにもなりかねません。

あさイチでわかりやすい解説をしていましたので、その内容を中心に要点をまとめておきます。

スポンサーリンク

目次

相続税がかかる基準額(基礎控除額)

5000万円+(1000万円×法廷相続人)=基準額

今年(2015年)から

3000万円+(600万円×法廷相続人)=基準額

番組によると、

70代世帯の平均貯蓄額は2385万円

なのだそうです。これに持家があると高額財産になることが多く庶民であっても相続税対象になる人は多いようです。

本人すら把握してない財産がある

顧問税理士を雇っているような資産家ならともかく、普通の人は自分の財産がいくらあるのかきっちり把握している人は少ないかもしれません。誘われるままに口座を開設していくらか貯金し、その後放置で本人がすっかり忘れてしまっているようなケースも結構あります。ちなみに、長期間放置された口座は休眠口座となります。

銀行預金では商法において5年、信用金庫などでは民法において10年間取引がない場合には、預金者は権利を失うとされています。実際には銀行の場合、“10年取引がなく預金者の権利が失われると、ひとまず銀行の利益として計上”されることになっています。

ただし、実務上は“預金者から申請があれば、通帳や印鑑の照合により休眠口座の払い戻しに応じてくれる”のが通常です

あさイチでも、視聴者からの質問として、死後2年経過後に300万円の残高がある通帳が出てきたというようなものがありました。できれば、通帳や保険証書など、資産に関係する書類は生前に確認しておきたいものです。

残された配偶者の貯金の中にも財産が・・・

お父さんが死亡

お母さんと息子(50代)、娘(40代)の3人で相続

その後数年経ってお母さんも死亡

息子と娘の2人で相続

お父さんの財産はお父さん名義のものだけ・・・

と思っていたら大間違いです。なぜなら、お母さんの預貯金でもお父さんの財産とみなされることがあるからです。

なぜかというと、お母さんが生活費をやりくりして残ったお金を自分名義の貯金に入れていた場合、もともとはお父さんが稼いだお金なのでお父さんの財産の一部とみなされるからです。番組では、税理士の先生が『誰が稼いだのかが問題』とおっしゃっていました。

そうならないためには、贈与扱いにしておくことが一つの方法なのだそうです。

・その都度お母さんにあげたことにして書面にしておく。

・生活費の残りはお母さんにあげるという契約書を作っておく。

⇒それでも年間110万円を超えると贈与税対象にはなるので要注意

なんだか面倒な話ですが、書面があるのとないのとでは後々の面倒が格段に違ってきます。

お金がある人たちはそうしたことをマメに行って相続対策をしているのです。

保険契約の見つけ方

預貯金の他に、保険証書が見つからない場合もあります。これもやはり本人すらどこにしまったか忘れていることがありますから、あるかないかわからない場合には見つけ出すのに手間取ることがあります。そもそも保険を契約していたかどうかすらわからない場合もあるでしょう。

そういった場合、一つの手がかりになるのが、保険会社名が印刷された備品類なのだそうです。ボールペンやメモ帳、ティッシュなどが引き出しの中などに眠っている場合があります。そういったものが遺品の中から出てきた場合は、保険会社に問い合わせをして契約の有無を確認すると良いそうです。

また、他には口座の取引履歴を確認して保険料の引落履歴が残っていないか、保険会社から郵送されてくる契約確認はがきがないかなどで確認が可能になってきます。

保険金には相続税がかからない非課税枠があります。もし契約しているのであれば少なくないお金を相続することになりますから、保険の契約の有無はしっかりと確認しておきましょう。

法廷相続人×500万円

番組でのシチュエーションでは、法廷相続人はお母さんと息子さん、娘さんの3人ですから、

3人×500万円=1500万円

が非課税となります。

要注意!借金も相続対象となる

相続と聞くと、家や預貯金などの資産ばかりを思い浮かべてしまいますが、その方に借金があれば、その借金も相続しなければなりません。資産だけ相続しておいて借金は相続放棄するというわけにはいかないのです。

もし、故人に借金があった場合は、3ヶ月以内であれば放棄できます。その際には資産の方も放棄することになりますので、プラスマイナスをよく吟味して放棄するかどうかの判断をする必要があります。

また、借金に関連して、保証人になっていなかったかどうかについても要注意です。

消費者金融のカードローンなど、本人がした借金であれば、返済が送れることで催促もきますから比較的容易に借金の有無を把握できます。しかし、誰かの保証人になっている場合はそうはいきません。借金している本人が返済をしている限りはこちらに連絡がくることがないからです。

保証人になっていなかったかどうかが確実に確認できる方法はありません。書類や郵便物で確認する、家の登記簿を見て担保に入ってないかどうかを見るなどの方法があるにはありますが、それでわからなければ『ないのだろう』と思うしかないのです。

だから、こういうことは生前に確認しておくようにしなければならないそうです。

土地や家の相続

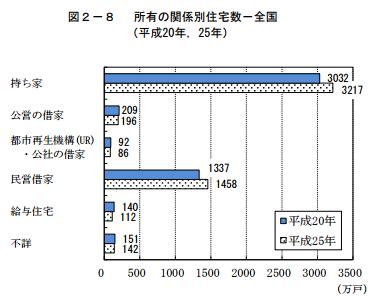

相続で大きなウエイトを占めるのが土地や家です。持家を所有している人は多く、総務省統計局の資料によると、全世帯のうち約6割が持家とのことです。

住宅を所有の関係別にみると,持ち家が3217万戸で,住宅全体に占める割合(持ち家住宅率)は61.7%となっており,平成20年と比べると,185万戸(6.1%)増加している。また,借家は1852万戸で,住宅全体の35.5%となっている。

平成25年住宅・土地統計調査より

当然、土地や家を相続するとなれば数千万以上の資産を相続することになるのですが、実は特例があります。

配偶者が相続すれば小規模宅地等の特例を受けられる(100坪以下)

⇒土地評価額を80%下げることができる

配偶者がいない場合

⇒持家を持ってない人が相続すれば特例措置対象になる

⇒3年以上持家に住んでないことなどの条件がある

⇒土地評価額を80%下げることができる

要は、住む家がなくなるといけないので持家の相続に対してはかなりの減額(控除)を認めているというわけです。

また、土地・建物の相続は、きれいにわけるということができません。名義を分けるなどの方法もありますが、その後の権利関係が複雑になってしまうため、多くの場合は誰か一人が相続して他の相続人に見合い分の金銭(代償金という)を支払ったり、売却して現金化し、それを均等に配分したりします。

相続のテクニックとして、この代償金を生命保険であてがうというやり方もあるそうです。お金でバランスの悪い部分を補えるように生命保険をかけておくという考え方です。

その他知っておくと便利なこと

配偶者控除

配偶者が相続財産をもらった時は1億6000万円までは相続税がかからない

1億6000万円を超える時でも法定相続分までは相続税がかからない

相続税は相続人の数によって基準額が変わってくる

【番組のシチュエーション】

お父さんが死んだとき

お母さん、息子、娘の3人で相続⇒4800万円が基準額

その後にお母さんが死んだ時

息子、娘の2人で相続⇒4200万円が基準額になる

申告は10か月以内に手続きをすること

⇒忘れると税金が増える可能性もある

思わぬ出費となることも

不動産登記費用10万円前後

司法書士報酬5万円前後

税理士報酬 相続額によっては数十万円以上

⇒9割は税理士に頼んでいる

⇒見積もりを複数から取るようにする

相続Q&A

遺言しておけば財産はキレイに分けられるか?

A

難しい。

家など不動産は評価額と実勢価格の差が発生するのでキレイには分けられない。

換金したうえでの相続割合を指定しておけばトラブル回避にはなる。

金の仏像を買うと相続税対策になる?

A

先祖代々伝わる仏具やお墓など、礼拝の対象になっているものは高価な貴金属が使われていても相続税の対象にならない(骨董的価値がある場合を除く)。

しかし、相続を意識して購入したものであれば相続税対象になる。わざわざ購入しても財産としてしかみなされない。

生前贈与は相続税対策になる?

A

生前贈与は相続対象となる元の財産を減らすことにつながるので有効な方法になる。

通常贈与

年間110万円以下なら非課税

教育資金の一括贈与

1500万円まで非課税

二世帯住宅の相続税

A

名義が誰かによる。親の名義が入っていれば相続税対象となる。

共働きで一つの貯蓄用口座に入れて貯金しているが相続税の対象になるか?

A

通帳の残高や履歴を確認すれば、どちらの稼ぎでどの程度の貯蓄になっているかわかるので必要以上に課税されることはないはず。

専業主婦で預貯金は親からもらったものしかなく、生活費のやりくりは主人の収入でしている。相続税を取られてしまうのか?

A

生活費の残りが積みあがってまとまったお金になっているのであれば、通帳の履歴を見ればわかる。ただ、いつにいくら親からもらったのかを書面に残すなどしておいた方が無難。

現金でもらってタンス預金していた場合は?

A

口座からの怪しい出金が多い場合にタンス預金が見つかれば問題視されるかもしれない。

⇒あらぬ疑いをかけられないように書面にして残しておくことが大事です。

夫が会社経営者で会社に借金がある場合、夫がなくなると妻の財産まで取られるのか?

A

基本的に取られることはないが、会社の債務保証を夫がしている場合は借金を相続する可能性も有り得る。無理なら相続放棄の検討が必要。

妻の生命保険金を夫の口座からの引き落としにしていると問題がある?

A

生命保険金は保険料の支払いが誰かによって税金が変わってくる。控除が使えない可能性もある。

自分のところの相続税対策について相談できる機関はあるか?

A

税理士が良い。

Q

報酬は?

A

扱う金額や内容の複雑さによる。相続税の場合は10万円以上かかるケースも多い。

亡くなってから2年以上経ってから300万円の残高がある通帳が出てきた。どうしたらよい?

A

まずは法定相続人で話し合う。亡くなった時に相続税がかかっていたのであれば申告した方が良い。

以上です。

相続税の対象が広げられたということで、今までは考える必要もなかった人たちがいろいろと対策をしていかなくてはなりません。特に、都市部で持家というケースの人はかなり相続税の対象に入ってきます。実際に自分の場合はいくらから相続税がかかってくるのか気になる人も多いと思いますが、国税庁のホームページで調べることができますのでまずはそちらで"あたり"をつけてみてください。

"その時"になって慌てないよう、または慌てさせないよう、早くから準備しておきましょう。