憧れのマイホーム。

マイナス金利の影響から住宅ローン金利が過去最低基準となっていることもあり、マイホームの購入を検討している方も多いことと思います。

しかし、マイナス金利の恩恵は新たにローンを組む人だけでなく、ローンの「借り換え」をする人でも受けることができるそうです。

なんと、人によっては数百万円も支払額を減らせることがあるそうです。

そこで今回は、上手な金利の選び方やオトクな借り換えのコツ、そして住宅ローンで老後破産しない方法などを紹介していたNHK『あさイチ!』をまとめておきたいと思います。

スポンサーリンク

目次

変動?固定?上手な選び方

番組にはファイナンシャルプランナーの藤川太氏が登場し、借り換えについて詳しく解説していました。

金利には2種類あります。

金利が比較的高めに設定されている「固定金利」は、全体の住宅ローン金利が上昇しても契約者に適用される金利は完済するまで変わりません。

一方、金利が比較的低めに設定されている「変動金利」は、その時々の住宅ローン金利の変動に応じて、ローンにかかる金利が変動します。

ということは、現在は金利が低いので変動の方が得になるのですが、仮に今後金利が上がっていくとしたら固定の方が得になる、ということになります。

固定にするか、変動にするか…。

契約時のこの悩ましい問題について藤川氏は、

「固定金利は今後金利が上がったら困る、という方のための“保険”だと考えるとわかりやすい」

という捉え方を提示していました。

「払わなければならない最高のライン」をあらかじめ確実に決めておける方が安心だという方は、固定金利で契約するのもいいでしょう。

それでも、支払額は少しでも低く抑えたいから変動は捨てがたい…という考えもありますよね。

その際に気になるのが現在の金利です。

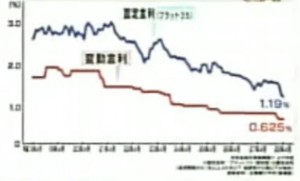

最近10年間の住宅ローン金利の推移を見てみましょう。

あさイチ!より

細かい数字までは見えないかもしれませんが、右肩下がりで下がっていることがわかります。

2016年4月は0.625%、固定でも1.19%という低水準になっています。

これを聞くとまた、「だったらやっぱり変動金利の方がいいかな…?」と悩んでしまいますよね。

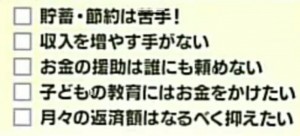

藤川氏によれば、「金利には“向き不向き”がある」そうです。

その“向き不向き”を知るために、あなたのご家庭が以下の5項目のうちいくつ当てはまるかをチェックしてみてください。

あさイチ!より

チェックが多いほど「家計に余裕が無い」ということになり、変動金利を選ぶのは危険ということになります。

逆にほとんど当てはまらなかったご家庭は、「何かあった時でも対応できるかもしれない」ということなので、変動金利の方が特になるかもしれません。

このような観点から検討してみてもどうしても選べないというときは、金融機関によってはローンの一部を変動金利、他のもう一部を固定金利という組み合わせのできるところもあるそうですから、これも選択肢の一つにしてみましょう。

スポンサーリンク

借り換えのコツ

借り換えにメリットが出るかどうかの目安は、以下の3点だそうです。

・ローンの残債が1000万円以上あるか

・残りの返済期間が10年以上あるか

・現在の金利と新しい金利との差が0.3%以上あるか

いかがでしょうか?

すべて揃うようなら、借り換えによるメリットを受けられる可能性が高いそうです。

具体的な事例を想定して見てみましょう。

たとえば、残債が3,455万円で残り期間は33年、金利が1.275%の変動金利の場合は、金利が変わらないと仮定すると今後の利息総額が780万円になります。

これを変動金利0.625%のものに借り換え、これも金利が変わらないという仮定で計算すると、利息総額は369万円になります。

また、全期間固定金利1.22%のものに借り換えたとしても、利息総額は744万円になり、こちらも現在より少し安くなります。

ただし、借り換えの際には諸費用がかかってしまいます。

前者(変動金利0.625%の場合)の諸費用を95万円と仮定してこれを利息総額369万円に足すと464万円になります。これでも現在と比べると300万円ほど安くなりますから「得」ということになります。(繰り返しになりますが、金利が上がらないと仮定すれば、という話ではあります。)

一方、後者(固定金利1.22%の場合)だと、諸費用95万円を利息総額744万円に足すと839万円となってしまい、現在契約しているローンで支払うと想定した利息総額780万円よりも60万円ほど高くなってしまいます。

借り換えの際には「諸費用もかかる」ということも忘れずに計算に入れるようにしてください。

しかし、藤川氏は「(固定金利1.22%の場合でも)一概に“損”とは言えない」と指摘していました。

「変動から固定に変わることになるので、(金利が上がっても大丈夫、という意味で)高くなってしまう60万円分を保険料だと考えることもできる。それが高いか安いかで判断するといい」

とのことでした。

諸費用には、事務手数料、保証料、司法書士報酬、抵当権抹消・設定費用、印紙税などがあり、一番額が大きいのは保証料だそうです。

保証料は、今借りている銀行にまとめて払っている場合は、借り換えた後に一部戻ってくるので、それを差し引くと借り換えの契約時に支払う(額面の)保証料よりも少し安くなるそうです。契約前に計算する際は、この点も確認するようにしましょう。

保証料を分割して払うこともできるそうですから、覚えておきましょう。

優遇金利

住宅ローンには、「基準金利」というものが存在します。

これはいわば住宅ローンの“定価”のようなもので、ここから一定割合を引き下げた金利が、実際の金利となっています。

この実際の金利のことを「優遇金利」といいます。

基準金利から優遇金利への引き下げ幅は、その人の信用状況や物件の状況で変わります。

広告や店頭で「金利◯%」と書いてあるものは、一番条件のいい人の優遇金利である場合が多いそうですから注意しましょう。

医者や会計士などはもちろん、サラリーマンも比較的優遇されやすいようです。

年齢は若いほうが比較的引き下げ幅をとりやすいそうです。

金融機関によって引き下げ幅は変わるので、いろんなところを回ってみるといいでしょう。

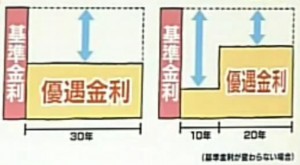

優遇の仕方には2種類あります。

あさイチ!より

1つは、ずっと引き下げ幅が同じタイプ(左図)。もう1つは、期間によって引き下げ幅が変わるタイプ(右図)です。

後者は、最初引き下げ幅が大きくても途中から小さくなるので、ローンの残り期間が長い場合はずっと引き下げ幅が同じタイプにした方が得をするケースが多いそうです。

逆に、残りの返済期間が短い場合は、途中から下げ幅が小さくなってしまうタイプのほうが、(引き下げ幅が大きいうちに完済してしまえるため)得になるケースが多いということになりますね。

以上のように、借り換えを検討する際におさえるべきポイントはいくつもあります。

藤川氏は「今借りている銀行への金利の引き下げ交渉も同時に行うべき」と指摘していました。

交渉の際は、曖昧な訊き方よりも「下げてください」と明確に言ったほうがいいそうです。「この場で判断せずに、下げてもいいか審査してもらえませんか?」とも主張すべきだそうです。

他行に相談に行ってから「◯◯銀行はこの額でいいよ、と言ってくれているけど、もっと下げられませんか?」というような交渉もアリだそうです。

借り換えの審査では、これまでの返済実績も考慮されます。まじめに返済してきた方は自信を持って交渉してみましょう。

老後破産しない方法

さいごに、藤川氏は

「家計にとって重要なのは、住宅ローンの金利よりも物件そのものを身の丈におさえることが重要」

と強調していました。

まずはこの大前提をおさえた上で、ローンについても考えるようにしてくださいね。

「ローンが原因で老後破産」ということにならないようにするためのポイントは、以下の2点です。

2,子どもがいる場合は、返済額を年収の20%までに抑えること(居ない場合は30%までなら可)

このポイントに加えて、“お金の余裕”にも注意が必要だそうです。

というのも、子どもの教育費がかかる期間(こどもの就学期)は一番きつきつの状態になりやすいのですが、その前後の期間は意外にお金に余裕が出てくることもあるというのです。

そんなとき、「ローンは早く返しておきたい」という心理から、教育費がかかる以前の期間に繰り上げ返済をする人もいるのですが、子どもの就学期に予想以上の出費が必要となると金利の高い教育ローンを借りる必要が出てきたりして、逆に負担が増えてしまうこともあるというのです。

ですから、繰り上げ返済は子どもの就学期を終えたあとに行うようにしましょう。

ローンを組む時点で、就学期でも余裕を持って返済できるように設定しておくのもポイントです。

・視聴者からの質問

番組内で、視聴者から「現在は低金利なので、頭金を入れずに低金利で全額借り入れして、金利上昇前にまとまった額を繰り上げ返済する方がいいですか?」という質問がありました。

これに対して藤川氏は、「住宅ローン控除という、住宅ローンを借りることで税金が一部戻ってくる制度があるが、この額がローン残高の1%。なので、たとえばいまの金利が0.625%なら控除されて戻ってくる金額のほうが多くなるため得をする。それを貯めておいて、あとで繰り上げ返済というのも手としてアリ。」と答えていました。

日々の経済動向なども可能な範囲でウォッチして、数字を味方につけるよう心がけたいですね。

スポンサーリンク

まとめ

以上、変動・固定金利の違いから借り換えのコツ、老後破産のリスクを下げる知識などについてご紹介いたしました。

住宅ローンについては、ご家庭の数だけ“正解”があり、その“正解”は刻々と変化していくものであることがよく分かる特集だったと思います。

あなたももう一度ローンを見つめなおし、“正解”を見つけ出してみてくださいね。

※熊本・大分で発生した地震で被災し、住宅ローンの返済に関するお悩みをお持ちの方向けに、金融庁が無料の相談ダイヤルを設置しているそうです。

番号は0120-156811

受付は平日の午前10時〜午後5時まで。

熊本県弁護士会(http://www.kumaben.or.jp/)も無料相談窓口の開設準備を進めているそうですから、情報をフォローすることをおすすめいたします。